Il tema delle assicurazioni contro i rischi legati alla crisi del clima è arrivato qualche giorno fa alla COP 28 sul clima che si conclude a Dubai con la voce dell’ex Segretario di Stato americano, già candidata alla presidenza contro Donald Trump, Hillary Clinton: “Dobbiamo ripensare il settore assicurativo”, ha detto durante un panel su donne e resilienza al clima, “Le compagnie di assicurazione si stanno ritirando da molti campi. Non assicurano le case. Non assicurano le imprese”, riferisce Reuters. Opportunità, dunque, legate anche ai forti limiti dell’accordo raggiunto a Dubai sul fondo “Loss and Damage”. Ma anche problemi, che Hillary Clinton mette sul piatto: i Paesi a basso reddito e i lavoratori delle nazioni più colpite dai cambiamenti climatici, ha ricordato, hanno difficoltà ad accedere alle assicurazioni che li proteggono dagli shock economici legati agli eventi estremi. Questione di costi crescenti delle polizze, ovviamente, ma anche dalla mancata copertura delle aree più problematiche.

Leggi anche lo SPECIALE | COP28

Assicurazionie e crisi climatica

Gli strumenti assicurativi vengono indicati come una leva per alleviare gli impatti della crisi climatica. Tra gli obiettivi della “Strategia dell’UE di adattamento ai cambiamenti climatici” (2013), che dovrebbero contribuire a un’Europa più resiliente al clima, viene incoraggiato il ricorso all’assicurazione contro i disastri naturali e antropici. Un altro documento della Commissione (“Using insurance in adaptation to climate change”, 2018) sui meccanismi assicurativi che si occupano di eventi meteorologici estremi legati al clima ricorda che “affrontare le conseguenze della crisi climatica richiede grandi sforzi finanziari per compensare le perdite subite. I mondo assicurativo ha attirato molta attenzione come strumento di gestione del rischio climatico. Oltre al risarcimento per le perdite subite in seguito a un evento meteorologico estremo, l’assicurazione può fornire incentivi per ridurre il rischio”.

Nel marzo di quest’anno, in un rapporto dell’OCSE sul contributo del settore assicurativo all’adattamento al clima, si legge che “la copertura assicurativa svolge un ruolo importante nel proteggere le famiglie, le imprese e i governi dagli impatti finanziari dei disastri legati al clima”. Tuttavia, la frequenza e l’intensità di una serie di pericoli legati al clima “potrebbero potenzialmente limitare la disponibilità di assicurazioni accessibili in futuro”. Per questo, scrive l’OCSE, “la riduzione del rischio attraverso l’adattamento ai cambiamenti climatici sarà l’unico mezzo sostenibile per limitare l’aumento dei danni e delle perdite climatiche future e le potenziali perturbazioni dei mercati assicurativi”.

La fuga delle assicurazioni dalle aree ad alto rischio

Le assicurazioni servono per tutelarsi dai rischi, che quando si parla di crisi climatica sono le inondazioni, le ondate di calore estremo, gli incendi. Ma cosa succede se chi dovrebbe assicurare si rifiuta di coprire i beni che si trovano proprio nelle aree più minacciate? Negli Stati Uniti, ad esempio, gli assicuratori hanno già iniziato a ritirarsi da regioni a rischio come le foreste della California, soggette a incendi, o lungo le coste del sud-est colpite dagli uragani. “Molti Stati stanno affrontando una crisi del mercato assicurativo dei proprietari di case, con polizze sempre più costose e difficili da reperire”, spiega la Columbia Climate School, in un documento pubblicato circa un anno fa. E questa crisi potrebbe non fermarsi al mondo delle assicurazioni: se le proprietà diventano non assicurabili a causa dei rischi climatici, anche le banche che forniscono i mutui potrebbero rifiutare i prestiti, con un effetto domino dai confini imprevedibili. Ricordate la crisi dei subprime? Nel 2015, l’amministratore delegato di Axa, una delle principali compagnie assicurative, ha dichiarato che un mondo riscaldato di due gradi Celsius potrebbe essere assicurabile, ma un mondo riscaldato di quattro gradi “certamente non lo sarebbe”.

“A causa dei loro esborsi per i precedenti uragani – e in parte a causa di altri problemi nello Stato favorevole alle controversie – molte grandi compagnie assicurative hanno lasciato la Florida negli ultimi 20 anni, tra cui 12 che hanno chiuso i battenti dal 2020, lasciando nello Stato solo piccole compagnie con minori risorse”, sottolinea l’università statunitense. Le compagnie assicurative a volte si rifiutano di rinnovare le polizze o negano del tutto la copertura: “Gli incendi in California del 2017-2018 hanno provocato 235.250 mancati rinnovi: un numero in aumento del 31% rispetto all’anno precedente”. Tanto che per rispondere a questa fuga degli assicuratori, lo Stato della California ha vietato alle compagnie assicurative di non rinnovare la copertura per le abitazioni nelle aree dichiarate disastrate.

“Migliaia di proprietari di case e aziende, dalla California all’Australia, si trovano in una situazione simile perché il settore assicurativo, noto per la sua disponibilità a coprire qualsiasi cosa, dalle corde vocali di Bruce Springsteen ai rapimenti alieni, ha difficoltà a tenere conto dei cambiamenti climatici”, ha scritto Reuters. Alla quale Attila Toth, amministratore delegato della società specializzata in analisi dei rischi Zesty.ai ha detto che “gli assicuratori si stanno ritirando perché nessuno vuole essere coinvolto nel business delle perdite di denaro. E se non si fidano dei loro modelli tradizionali, allora temono di perdere denaro”.

In totale, stando a Swiss Re, le perdite assicurate per i cosiddetti pericoli “secondari” come le inondazioni e gli incendi – piuttosto che per i pericoli più osservati finora come gli uragani – sono quasi raddoppiate nell’ultimo decennio. E si prevede un aumento del 30-63% delle perdite assicurate per tutti i tipi di catastrofi naturali nei mercati avanzati entro il 2040. Cina, Gran Bretagna, Francia e Germania potrebbero addirittura registrare un’impennata tra il 90% e il 120%.

Leggi anche: Cop28, un appello per riconoscere l’oceano come un alleato nei negoziati sul clima

L’aumento del costo delle polizze

Sempre secondo Swiss Re, le perdite di proprietà dovute a disastri naturali a causa del cambiamento climatico potrebbero aumentare di oltre il 60% entro il 2040. Di conseguenza, si stima che i premi delle polizze per i proprietari di case potrebbero aumentare del 5,3% all’anno. La Columbia University cita il Policygenius Home Insurance Pricing Report, secondo cui dal 2021 al 2022 i premi sono già aumentati del 12,1% in tutti gli Stati Uniti, con tassi più elevati nei Paesi in cui le catastrofi naturali si verificano più frequentemente.

A causa dell’utilizzo di un nuovo sistema di classificazione del rischio, “si prevede che il 77% degli attuali assicurati subirà un aumento delle tariffe. Alcuni premi per le proprietà costiere sono già saliti a 4.000-5.000 dollari da 700 o 800 dollari”.

Oltre ad aumentare i premi, le compagnie assicurative stanno aumentando le franchigie o stabilendo franchigie più elevate per i disastri naturali.

Chi assicura gli assicuratori?

A causa dell’aumento del numero e dell’intensità dei disastri naturali, soprattutto quelli legati al clima impazzito per le emissioni di CO2, le compagnie assicurative devono pagare un numero maggiore di sinistri. La Columbia Climate School ricorda che l’uragano Sandy è stata la tempesta di vento più letale che abbia colpito il nord-est degli Stati Uniti in quattro decenni, con perdite assicurate di quasi 26 miliardi di dollari. A fronte di 15,6 miliardi di dollari in premi, gli incendi in California del 2017 e del 2018 hanno portato gli assicuratori a pagare 29 miliardi di dollari in sinistri. Le perdite assicurate totali stimate per l’uragano Ian variano da 53 a 74 miliardi di dollari, mentre le perdite dovute alle inondazioni dovrebbero essere di altri 10 miliardi di dollari.

L’anno scorso sei compagnie assicurative che operavano in Florida sono diventate insolventi, incapaci di pagare i loro debiti, e altre 30 compagnie assicurative della Florida sono monitorate dalle autorità di regolamentazione statali perché ”le loro finanze sono traballanti”.

In un recente rapporto, l’Associazione Internazionale delle Autorità di Vigilanza Assicurativa composta dalle autorità di regolamentazione del settore assicurativo del G20 e di altre economie (IAIS la sigla inglese) ha dichiarato che “gli assicuratori sono fortemente esposti all’impatto del cambiamento climatico e rischiano anche a causa dei loro investimenti alternativi nella riassicurazione” (gli investimenti cioè per assicurarsi dai rischi legati alle polizze sottoscritte). Gli assicuratori, spiega l’IAIS, continuano ad avere “un’esposizione rilevante” ai cambiamenti climatici attraverso gli investimenti nei combustibili fossili e nelle industrie ad alta intensità energetica, oltre che per catastrofi naturali: “Questa esposizione potrebbe colpire la redditività degli assicuratori e intaccare le loro riserve di capitale”.

Anche le compagnie assicurative sono assicurate dai rischi legati al loro mestiere: infatti quando i danni da pagare sono troppo alti rispetto alle stime ricorrono alla ‘riassicurazione’, un’assicurazione per le compagnie assicurative per far fronte a sinistri molto elevati. Il problema è che “anche i riassicuratori stanno iniziando ad abbandonare il mercato della Florida a causa dei grandi sinistri e di un Paese dove è facile finire in tribunale”, spiega ancora la Columbia University.

Leggi anche: Cop28 sul clima, i giochi di parole di Meloni e l’urgenza dell’attivismo

E l’Italia?

Sappiamo che il Mediterraneo è uno dei cosiddetti hot spot climatici, quei luoghi dove il global warming correre più veloce rispetto alla media. E l’Italia è proprio al centro di questo hot spot. Tanto più importante sarebbe, allora, oltre a intervenire per ridurre le emissioni e intervenire sull’adattamento, tutelarsi verso i danni che potremmo subire. Al di là dei problemi aperti nel settore assicurativo, come è messo il nostro Paese sul fronte assicurativo?

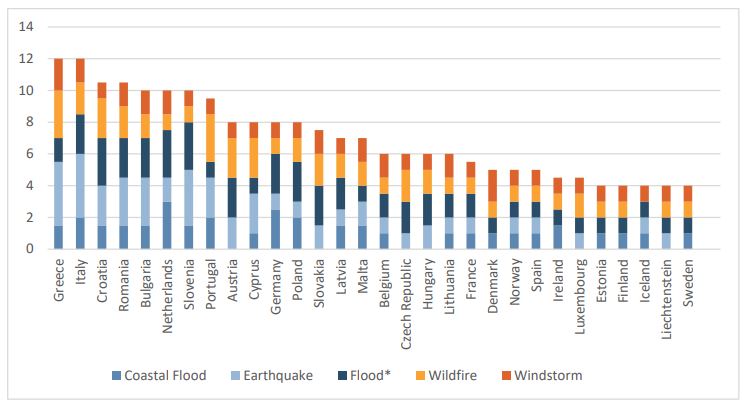

Possiamo provare a farci un’idea grazie al “ Cruscotto sul gap di protezione assicurativa per le catastrofi naturali” (Dashboard on insurance protection gap for natural catastrophes) realizzato dall’EIOPA, l’agenzia di vigilanza sulle assicurazioni e sulle pensioni aziendali e professionali nell’UE.

Partendo dei dati sulle perdite economiche assicurate, dalle le stime dei rischi e dalla copertura assicurativa di 30 Paesi europei, confrontando il rischio con la rispettiva copertura assicurativa il cruscotto misura appunto il gap di protezione.

Il gap di protezione varia “in modo significativo tra gli Stati membri e tra i diversi rischi”. Il gap più basso si osserva per le tempeste di vento (tutti i Paesi hanno un punteggio uguale o inferiore a 2 – più alto il punteggio più alto il divario ): “La tempesta di vento è un rischio generalmente ben assicurato, in particolare nei Paesi in cui il rischio è elevato”. L’inondazione costiera è un rischio che sarà con ogni probabilità più rilevante in relazione ai cambiamenti climatici: attualmente, il Paese con un gap rilevante sono i Paesi Bassi, (punteggio >=3) mente la Germania “dovrebbe essere monitorato” (punteggio = 2,5). Anche gli incendi boschivi sono fortemente influenzati dai cambiamenti climatici. Attualmente, due Paesi, Portogallo e Grecia, presentano un gap di protezione (punteggio >=3). Tre Paesi, Austria, Croazia e Cipro, dovrebbero essere monitorati (punteggio = 2,5). Per le alluvioni, due Paesi presentano un gap di protezione, Slovenia e Croazia. Otto Paesi dovrebbero essere “monitorati attentamente”: Paesi Bassi, Italia, Germania, Romania, Slovacchia, Bulgaria, Polonia e Austria. Il terremoto è il pericolo in cui il punteggio del gap di protezione è il più alto sia per la Grecia che per l’Italia (punteggio = 4 – gap di protezione molto alto).

Se dai punteggi relativi alle singole tipologie di rischio passiamo ai valori aggregati, al complesso del rischio (che, va sottolineato, riguarda tutti i fenomeni naturali estremi, non solo quelli legati al clima), il punteggio totale più alto di gap di protezione assicurativa per le catastrofi è quello di Grecia e Italia: “Ciò può essere spiegato – Spiega EIOPA – dal fatto che questi due Paesi presentano rischi elevati e una penetrazione assicurativa molto bassa, in particolare per i terremoti”.

Anche l’agenzia europea richiama l’attenzione sull’azione contro la crisi climatica: “Per colmare il divario di protezione, non è sufficiente aumentare la penetrazione assicurativa, poiché a causa della crescente frequenza/intensità di alcuni eventi, alcuni rischi potrebbero diventare non assicurabili. Misure proattive sulla vulnerabilità degli edifici, la localizzazione dell’esposizione e l’ottimizzazione delle coperture assicurative saranno elementi importanti di una società resiliente”.

© Riproduzione riservata